分譲マンションの売却を考えているけれど、住宅ローンが残っている…。

そんな不安を抱えていませんか?残債がある場合でも、正しい手順を踏めばマンションの売却は可能です。

この記事では、ローンが残っているマンションの売却方法や、売却後に発生する税金対策について詳しく解説します。

安心して次のステップに進むために、ぜひ最後までお読みください。

分譲マンションの売却と住宅ローンの基本知識

分譲マンションを売却する際、住宅ローンが残っている場合は特に注意が必要です。

住宅ローン残債がある状態で売却を検討する理由や、売却が与える影響をしっかりと理解しておくことが重要です。

ここでは、分譲マンションの売却と住宅ローンに関する基本的な知識を解説します。

分譲マンションを売却する主な理由

分譲マンションを売却する理由としては、住み替えや資産整理、住宅ローンの負担軽減などが挙げられます。

特に住み替えの場合、現在の住居を売却して新しい物件を購入するための資金を確保する必要があります。

また、住宅ローンの負担が大きくなり、返済が困難になる前に売却を検討するケースも多くあります。

これらの理由を踏まえ、売却を決断する前にしっかりと計画を立てることが求められます。

住宅ローン残債が売却に与える影響とその確認方法

住宅ローンの残債がある場合、その残債額は売却に大きな影響を与えます。

ローン残債が売却価格を上回る場合、オーバーローンと呼ばれ、売却後もローンが残ってしまうリスクがあります。

また、ローン残債が売却価格を上回る場合には、自己資金で補う必要があるため、十分な資金計画が必要です。

そのため、まずは金融機関に問い合わせて残債額を確認することが重要です。

売却を成功させるためには、こうした確認作業が不可欠です。

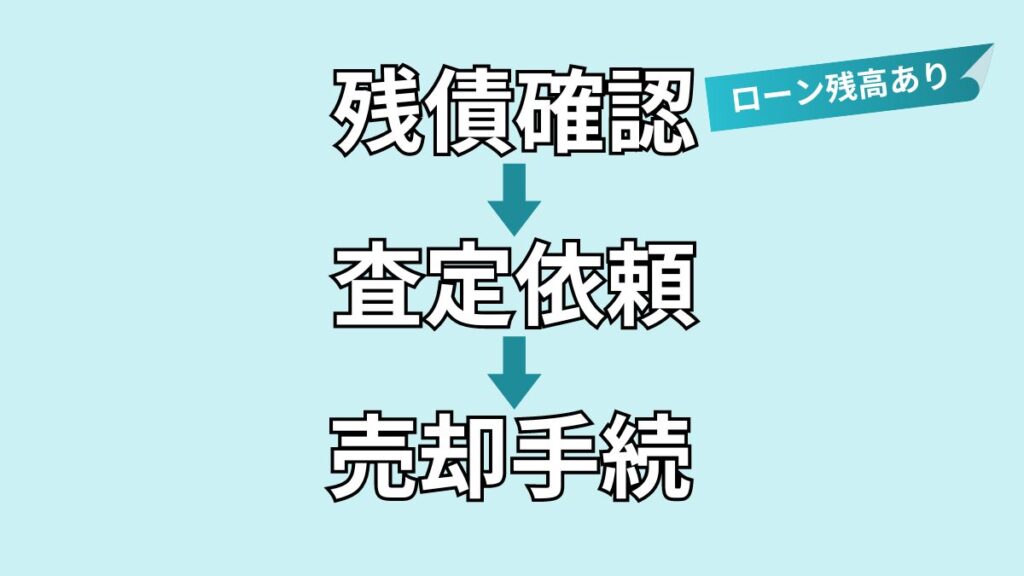

ローンが残っている分譲マンションを売却する具体的な手順

ローンが残っている分譲マンションを売却する際は、いくつかの重要な手順を踏む必要があります。

まず、住宅ローンの残債を確認し、その後不動産会社に査定依頼を行います。

売却価格で住宅ローンが完済できるかを判断し、売買契約から引渡しまでの手順をしっかりと把握することが大切です。

step.1

住宅ローンの残債確認

step.2

不動産会社に査定依頼

step.3

売却価格で住宅ローンを完済できるかの判断

step.4

売買契約の締結・引渡しと決済・抵当権抹消の手続き・確定申告

以下では、各手順について詳しく解説していきます。

住宅ローンの残債を確認する方法と注意点

分譲マンションを売却する前に、最初に行うべきは住宅ローンの残債確認です。

これは、金融機関からローン残高証明書を取り寄せることで確認できます。

注意すべき点は、残債が売却予定価格よりも高い場合、オーバーローンとなり、売却後もローンが残る可能性があることです。

この場合、売却後の返済計画をしっかりと立てる必要があります。

不動産会社に査定依頼する際のポイント

住宅ローンの残債を確認した後は、不動産会社に査定依頼を行います。

査定依頼の際のポイントは、複数の不動産会社に依頼することです。

これにより、適正な売却価格を把握することができます。

また、査定額がローン残債を上回るかどうかを確認し、売却が現実的に可能かどうかの判断材料とします。

不動産会社の選定は、信頼性や実績を重視することも重要です。

売却価格で住宅ローンを完済できるかの判断基準

分譲マンションを売却する際、売却価格で住宅ローンを完済できるかどうかの確認が不可欠です。

完済できる場合は、売却によってローンを全額返済でき、手元に残る資金も確保できます。

しかし、完済できない場合は、追加の資金が必要となるため、自己資金や住み替えローンの利用を検討しなければなりません。

この判断は、マンションの査定結果とローン残債を比較することで行います。

売買契約から引渡しまでの流れと必要な準備

売却価格が決定したら、次は売買契約の締結から引渡しまでの流れを理解し、必要な準備を行います。

売買契約を締結する際は、契約書の内容をしっかりと確認し、引渡し日や代金の支払い方法などを明確にしておくことが重要です。

また、引渡しに向けた準備としては、抵当権抹消手続きや、引渡し後の確定申告の準備も忘れずに行いましょう。

これにより、スムーズな取引が実現します。

売買契約~引き渡しまでの必要な準備

| 手順 | 目的・内容 |

必要な準備 |

| 売買契約の締結 | 売却条件の確定と法的な契約を結ぶ | 契約書の内容確認、条件の確認と合意 |

| 引渡し日の設定と確認 | 引渡しスケジュールの決定 | 売主と買主の間で引渡し日を調整 |

| 代金支払い方法の確定 | 代金の支払い方法とスケジュールを確認 | 銀行振込、ローンの手配など支払い準備 |

| 抵当権抹消手続き | ローン完済後、物件の抵当権を抹消 | 司法書士への依頼または自分で手続き |

| 引渡し準備と最終確認 | 物件の状態確認、鍵の準備、書類の整備 | 最終チェックリストの作成と実施 |

| 物件の引渡し | 売却完了、物件の所有権を買主へ移転 | 鍵の引渡し、最終書類の提出 |

| 確定申告の準備 | 売却後の税務処理 | 確定申告書類の準備、税理士に相談 |

上の表の補足

【抵当権抹消手続き:】物件にかかっている抵当権を抹消する手続きです。これを怠ると物件の所有権に支障が生じることがあります。

【確定申告の準備】売却後に発生する税務処理を行います。売却益が発生した場合は譲渡所得税が課されるため、確定申告が必要です。

住宅ローンを一括返済できない場合の具体的対処法

住宅ローンを一括返済できない場合でも、分譲マンションを売却する手段は存在します。

適切な対処法を選ぶことで、売却を円滑に進めることが可能です。

以下では、具体的な対処法について解説します。

自己資金で不足分を補う方法とリスク

一つ目の対処法は、自己資金を用いて住宅ローンの不足分を補う方法です。

これにより、ローンを全額返済してからマンションを売却することができます。

しかし、この方法には資金繰りが厳しくなるリスクがあります。

特に、他の出費や緊急の支払いに対応できなくなる可能性があるため、自己資金を利用する際には十分な計画が必要です。

住み替えローンの活用方法と適用条件

二つ目の対処法は、住み替えローンの活用です。

住み替えローンとは、現在の住宅ローンを残したまま、新たに住宅ローンを組むことができる制度です。

この方法を活用すれば、現行のローンを完済せずに新しい物件に移り住むことが可能です。

ただし、信用力や年収など、金融機関の定める条件を満たす必要があり、誰でも利用できるわけではない点に注意が必要です。

住み替えローンの活用方法と適用条件の詳細

| 手順 | 目的・内容 |

必要な準備 |

| 現在の住宅ローン残債の確認 | 現在の住宅ローンがいくら残っているかを確認する | ローン残高証明書の取得 |

| 新しい物件の選定と購入契約 | 移り住む新しい物件を決定し、購入契約を結ぶ | 物件選定と購入資金の確保 |

| 住み替えローンの申し込み | 新旧のローンを統合するため、住み替えローンを申請 | 金融機関に必要書類を提出し、申請手続き |

| 金融機関による審査 | 信用力や年収などの条件を確認するための審査 | 信用情報の確認、収入証明の提出 |

| 住み替えローンの承認と融資実行 | ローンが承認され、新しい物件への融資が実行される | 契約書の作成、ローン実行のスケジュール確認 |

| 新居への引っ越しと残債の引き継ぎ | 現在のローンを残したまま新居へ移転する | 引っ越し準備、新居への入居手続き |

上の表の補足

【住み替えローンの適用条件】住み替えローンを利用するためには、金融機関が定める一定の条件を満たす必要があります。これには以下の要素が含まれます。

・信用:クレジットスコアや過去のローン返済履歴などが影響します。

・年収:一定以上の年収が必要で、返済負担率が審査されます。

・物件評価:新しい物件の評価額が、融資額に影響を与えます。

任意売却の利用とそのリスク

最後に、任意売却という選択肢があります。

任意売却とは、金融機関と協議の上で、市場価格よりも低い価格でマンションを売却し、その売却金でローンの一部を返済する方法です。

この方法では、残ったローンは引き続き支払う必要がありますが、競売よりも柔軟な条件で売却できるというメリットがあります。

しかし、信用情報に傷がつくリスクがあるため、慎重な判断が求められます。

残債割れ(オーバーローン)のリスクとその具体的対策

分譲マンションを売却する際には、残債割れやオーバーローンといったリスクに直面することがあります。

これらのリスクを理解し、適切な対策を講じることで、より有利な条件での売却が可能となります。

以下で、それぞれのリスクと対策について詳しく解説します。

残債割れ(オーバーローン)とは?その影響と対策を徹底解説

残債割れ(オーバーローン)とは、マンションの売却価格が住宅ローンの残債を下回る状態を指します。

この状況では、売却後もローンの一部が残り、自己資金で不足分を補わなければなりません。

残債割れが発生すると、経済的な負担が大きくなるため、売却前にローン残債とマンションの市場価格を十分に把握することが重要です。

リスク軽減のためには、市場動向を見極め、最適な売却タイミングを計ることが大切です。

また、場合によっては自己資金の確保や住み替えローンの利用も考慮する必要があります

売却を延期するメリットとデメリット

売却を延期することには、メリットとデメリットがあります。

メリットとしては、市場が好転した際により高い価格で売却できる可能性がある点が挙げられます。

しかし、デメリットとしては、住宅ローンの利息が増えたり、維持費がかさむリスクがあります。

さらに、予期せぬ市場の悪化によって、かえって売却条件が悪化することも考えられます。

売却を延期する際は、将来の見通しと経済状況を慎重に判断することが求められます。

分譲マンション売却後の税金対策と確定申告の具体的手順

分譲マンションを売却した後には、税金対策と確定申告の手続きを正確に行う必要があります。

適切な手続きを踏むことで、余分な税金を支払うリスクを回避できます。

以下で、必要な手続きや税金対策について詳しく解説します。

マンション売却後に必要な確定申告の手続き

分譲マンションを売却した後には、確定申告を行う必要があります。

確定申告では、売却によって得た利益(譲渡所得)を申告し、譲渡所得税を支払う義務があります。

この手続きを怠ると、ペナルティが発生する可能性があるため、売却の翌年には忘れずに確定申告を行いましょう。

また、必要書類を事前に準備しておくことで、スムーズに手続きを進めることができます。

確定申告の手続き詳細

| 手順 | 目的・内容 |

必要な準備 |

| 必要書類の準備 | 確定申告に必要な書類を準備する | 売買契約書、登記簿謄本、費用明細書など |

| 譲渡所得の計算 | 売却による利益を計算し、譲渡所得を確定する | 売却価格、取得費、譲渡費用の算出 |

| 確定申告書の作成 | 計算した譲渡所得をもとに申告書を作成 | 税務署から申告書を入手、またはオンライン作成 |

| 税務署への提出 | 確定申告書を税務署に提出し、申告を完了させる | 提出方法の確認(郵送、窓口、e-Tax) |

| 譲渡所得税の支払い | 確定申告の内容に基づき、譲渡所得税を支払う | 支払い方法の確認(銀行振込、オンライン決済) |

| 申告後の確認・保管 | 申告後の控えを確認し、関連書類を適切に保管する | 申告書控えの保管、追加書類の確認 |

上の表の補足

【必要書類】

・売買契約書: 売却金額や取引内容を証明する重要な書類。

・登記簿謄本: 売却物件の所有権を証明するための書類。

・費用明細書: 売却にかかった費用を証明するための領収書や明細書

【税務署への提出】

・提出期限: 売却の翌年3月15日までが一般的な期限。

売却時に使える特例と税金対策を最大限に活用する方法

分譲マンションの売却時には、特例制度を活用することで、税金の負担を軽減できます。

例えば、3000万円の特別控除や、買換え特例などが該当します。

これらの特例を適用するには、一定の条件を満たす必要がありますが、うまく活用することで、譲渡所得税の支払いを大幅に削減することが可能です。

確定申告時には、税理士に相談して最適な税金対策を行うことをおすすめします。

各特例の概要と適用条件

| 特例名 | 内容・目的 | 適用条件 | メリット |

| 3000万円の特別控除 | 売却益から3000万円を控除し、 譲渡所得税を軽減 |

確定申告に必要な書類を準備する | 売買契約書、登記簿謄本、費用明細書など |

| 買換え特例 | 売却益を新しい物件の購入費に 充てることで譲渡所得税を繰り延べる |

新しい物件を購入すること、 売却価格が新しい物件の購入価格以下 |

税金の支払いを将来に繰り延べることが可能 |

【税理士との相談】

概要: 確定申告時に税理士に相談することで、最適な税金対策を行うことができます。複数の特例を組み合わせる場合でも、税理士のアドバイスを受けることで適切に対応できます。

メリット: 税理士のサポートにより、複雑な税務処理が簡素化され、最大限の税金軽減が期待できます。

譲渡所得税の計算方法と控除の具体例

譲渡所得税は、マンションの売却益から取得費や譲渡費用を差し引いた金額に課税されます。

計算方法としては、譲渡所得=売却価格-(取得費+譲渡費用)で求められ、この金額に税率を掛け合わせて税額を計算します。

また、控除額として、先述した3000万円の特別控除を適用することで、課税対象額を大幅に減らすことが可能です。

具体例として、売却価格が5000万円で取得費が3000万円の場合、譲渡所得は2000万円となり、特別控除を適用すれば、課税額をゼロに抑えることも可能です。

マンション売却に成功するためのまとめ

分譲マンションの売却を成功させるためには、計画的に手順を踏んで進めることが重要です。

最後に、以上の内容を踏まえて、売却の初期段階で実行すべき具体的なアクションプランと、不動産会社と連携して最適な売却プランを立てるためのガイドラインとして、紹介します。

これらのステップを踏むことで、よりスムーズに売却を進めることができます。

分譲マンションの売却に向けた最初の具体的アクションプラン

まず最初に行うべきアクションは、市場調査と住宅ローン残債の確認です。

市場調査を行い、現在の不動産市場でのマンションの価値を把握することが重要です。

次に、金融機関に問い合わせてローン残高証明書を取り寄せ、ローン残債と市場価値を比較します。

これにより、売却後の資金計画を立てやすくなります。

また、売却を検討している場合は、早めに必要書類の準備も進めておくと、後の手続きがスムーズになります。

不動産会社に相談して売却プランを立てるためのガイドライン

次に、不動産会社に相談し、売却プランを立てることが重要です。

信頼できる不動産会社を選び、複数の会社に査定を依頼することで、より正確な売却価格の目安を得ることができます。

また、査定結果をもとに、不動産会社と協力して販売戦略を策定します。

これには、売却期間の見通し、広告戦略、価格設定などが含まれます。

最適な売却プランを立てることで、売却の成功確率を高めることができます。

このように、計画的なアプローチを取ることで、マンション売却を成功に導くことが可能です。